K+S: Vorbild Lufthansa?

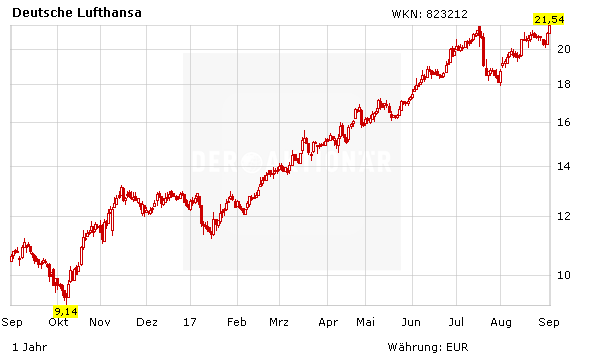

Die Aktie von K+S bleibt die am stärksten geshortete Aktie im HDAX. Der hohe Anteil von spekulativen Investoren, die auf sinkende Kurse setzen, belegt die bestehenden Abwärtsrisiken. Andererseits kann dies wie etwa jüngst bei der Lufthansa im Zuge eines Short-Squeeze auch zu einem raschen, kräftigen Kursanstieg führen.

Dies geschieht immer dann, wenn die Anleger, die Aktien leerverkauft haben, sich im Zuge eines Kursanstieges rasch eindecken müssen, um größere Verluste zu vermeiden. Aktuell sind Hedgefonds beim Düngemittel- und Salzhersteller im Volumen von 13,65 Prozent des aktuellen Börsenwertes auf der Shortseite positioniert. Dies ist zwar deutlich weniger als noch etwa Ende 2016 (rund 17 Prozent) und auch als noch Anfang Juni (15 Prozent).

Dennoch bahnt sich angesichts des nach wie vor angeschlagenen Chartbildes, der zuletzt schwachen operativen Entwicklung (siehe unter: K+S: das tut weh!) sowie der bestehenden Risiken (K+S: Diese 5 Risiken sollten Sie kennen) kein rascher Rückzug der Shorties an.

Ein zu heißes Eisen

DER AKTIONÄR rät Anlegern vorerst weiterhin davon ab, sich bei der K+S-Aktie zu engagieren. Die Risiken sind einfach zu groß und das Chartbild nach wie vor zu schwach für einen Kauf.

Yahoo Kino

Yahoo Kino