E.on-Tochter Uniper: Woche der Entscheidung – Fortum vor dem Zuschlag

Der Verkauf der E.on-Beteiligung an Uniper steht vor dem Abschluss. Für rund 3,8 Milliarden Euro will der finnische Versorger Fortum die 47-Prozent-Beteiligung an der Kraftwerkstochter übernehmen. Bis Donnerstag, den 11. Januar, muss E.on den Anteil andienen, ansonsten droht eine empfindliche Strafzahlung über mindestens 750 Millionen Euro.

Aufgrund der hohen Strafe gilt es als so gut wie sicher, dass der Aufsichtsrat den bereits vor Monaten vereinbarten Deal endgültig absegnet. Uniper-Chef Klaus Schäfer, der sich zunächst erbittert gegen die Übernahme gewehrt hat, führt inzwischen Gespräche mit Fortum. Diese schreiten aber nach wie vor nicht wie gewünscht voran. „Fortum lässt weiterhin Klarheit darüber vermissen, was sie anstreben“, so Schäfer kurz vor dem Jahreswechsel zur Rheinischen Post.

Fortum-Chef Pekka Lundmark versichert nach wie vor, dass Fortum ein langfristiger Investor und zuverlässiger Partner sei. Eine Zerschlagung des Konzerns und der damit verbundene Verlust von Arbeitsplätzen seien nicht zu befürchten. Auch das E.on-Paket allein würde ausreichen, um bei einer Hauptversammlung die Mehrheit und damit einen größeren Einfluss zu haben. Zudem kann Fortum die Beteiligung künftig in aller Ruhe über den Aktienmarkt aufstocken.

Dabeibleiben

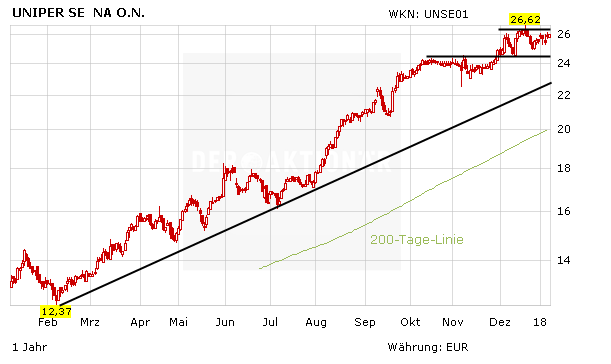

Kaum ein Aktionär wird das Übernahmeangebot von Fortum zu 22 Euro je Aktie annehmen. Durch den Einstieg von Hedgefonds wie Elliott bleibt aber Fantasie im Markt. Steigende Kurse sind unverändert möglich. Investierte Anleger bleiben an Bord. Bei E.on dürfte die Konsolidierung nach der Innogy-Gewinnwarnung ebenfalls bald abgeschlossen sein. Ein neuer Angriff auf die 10-Euro-Marke dürfte dann bevorstehen.

Yahoo Kino

Yahoo Kino